この記事は医師の老後資金の作り方を説明していきます。

医局に所属している医師の場合、ローテーションで数年単位などで職場を異動する事になると思います。

その度に退職→就職を繰り返すため会社の退職金は期待できないのが現実です。

勤務医の場合、特に自分で計画的に老後資金を貯める必要があります。

「老後資金を貯めよう!」と思っても「どうやって?どれくらい?」など疑問は沢山です。

以下は、我が家でも実践している医師が老後資金を作る上でオススメな方法を具体的な節税効果などを加味して説明していきたいと思います。

目次

投資信託は絶対知っておきたい知識

医師の老後資金の作り方を説明する前に「投資信託」は知っておいた方が良い用語です。

なぜかと言うと、以下で説明する方法は制度や形は違えど根本は「投資信託」という方法で運用しているからです。

投資信託って何?

簡単に説明すると株式や債券など投資商品の詰め合わせパックです。

例えば自分で株を買うにしてもどこの会社のをどれくらい買ったら良いかわかりません。

投資信託はその色々な株式や債券などを詰め合わせにしてプロが運用してくれる商品です。

もっと詳しく知りたい方はこちらがわかりやすいです。

医師の老後資金の作り方

オススメその1.個人型確定拠出型年金(iDeco)

自分で投資信託などを選んで運用して将来の私的年金を作るための制度です。

なぜ確定拠出型年金がオススメかというと掛金が全額所得控除の対象になって節税になるからです。

節税に関してまずこちら記事を読んで頂ければと思います。

「掛金が全額所得控除の対象」という事は、例えば月2万円を確定拠出型年金で積み立てた場合…

2万円×12か月=24万分の積み立てた金額が所得控除の対象

医師の平均年収の所得税率は33%なので、24万×33%=79,200円の所得税が

住民税は一律10%なので、24万×10%=24,000円の住民税が

79,200円+24,000=103,200円が1年間で節税できる計算です。

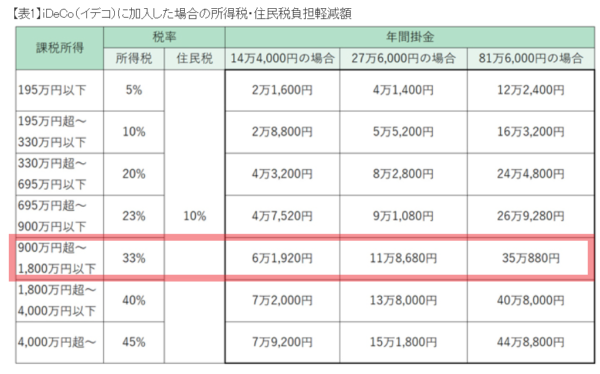

以下は年収別での節税効果の図です。

図の通り、同じ掛金でも年収が高い方が税率が高いのでより節税になります。

あとは、受取時にも退職所得控除の対象です。

医師家庭ならではのメリット

病院を異動したとしても今までの資金をそのまま移動して運用を続けられることです。

医師家庭ならではのデメリット

確かに所得税率が高い医師にとって節税面ではメリットがあります。

しかし、私が考える確定拠出型年金のデメリットは手続きがめんどくさい事です。

勤務医の場合、ローテーションがある度に職場を退職→就職という形で点々とするため事業主が変わります。

確定拠出型年金をしていれば、その度に「変更届」を職場や証券会社に提出しなくていけません。

また、勤務する病院によっては公務員扱いなのか会社員扱いなのかで掛金の上限が変わってきます。

ある程度少ないローテーションであれば良いのですが、我が家の場合半年~1年など短いスパンで異動になることもしばしば。

その度に変更手続きをしなくてはいけないで少々めんどくさい一面もあります。

関連記事:なぜ医師にiDeco(個人型確定拠出年金)はオススメなのか?

オススメその2.つみたてNISA

年間40万円を上限に20年間非課税で投資信託を積み立てることができる制度です。

本来、株式などの売却益には20%の税金がかかるところ、積み立てNISAは税金がかからない事が有利です。

年間40万ということは月々3.3万円を積み立てて運用していくイメージです。

確定拠出型年金と違って節税効果はないですが、途中でやめたり売却できたりできるのでローテーションが多い勤務医が老後資金を作るためには良いと思います。

投資というと「ずっと画面みてなきゃいけないんでしょ」と管理が大変なイメージですが、積立NISAは一旦設定をしてしまえばあとはほとんど放置できるので忙しい医師にとっては最大のメリットだと思います。

もちろん年1回くらいはメンテナンスは必要ですが、毎日値動きを確認する必要はないです。

オススメその3.保険

これは本当に最終手段といったところです。

生命保険料控除の枠に「個人年金保険料控除」というものがあります。

これは所定の条件を満たした個人年金保険に加入していれば金額に応じて所得控除の対象になります。

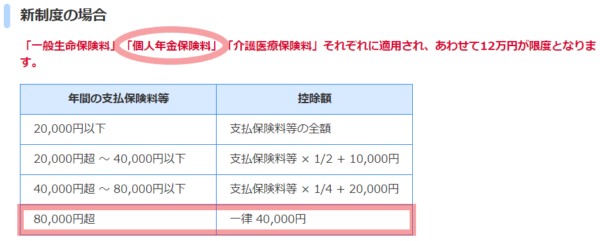

所得税の生命保険料控除は以下です。

住民税の生命保険料控除は以下です。

例えば年間80,000円超の個人年金保険に入っていたら場合…

医師の平均年収の所得税率は33%で考えると

所得税:4万×33%=13,200円の節税

住民税は一律10%なので

住民税:2.8万×10%=2,800円の節税

所得税+住民税=16,000円を1年間で節税できる計算です。

保険で運用するデメリット

確かに所得税率が高い医師にとって年間16,000円の節税になるのは有難い制度です。

しかし、保険は手数料が高い分、「資産を増やす」という面では、やはり自分で運用した方が効率が良いし、一旦加入したらなかなかやめられないデメリットがたくさんあります。

もし、どうしても「生命保険料控除」を活用したい場合は保険料が年間8万円になるように契約するのもひとつの方法だと思います。

「保険は保険、投資は投資」と別に考えるのが基本なので「保険」を使っての資産形成はあまりオススメできませんが、我が家ではデメリットを承知した上で老後資金の一部の運用を保険でしています。

関連記事:【賛否両論】外貨建て保険ってオススメしない?それでも我が家が入ったワケ

まとめ

以上が医師の老後資金の作り方の方法です。

それぞれにもっと細かいメリット・デメリットがありますが今回は医師という立場に注目して説明するため割愛しました。

✓確定拠出型年金

✓つみたてNISA

✓(保険)

しかし、実際にどのように運用したら良いか年齢に合っているのかなど知りたいと思います。

今後は我が家(30代家計)の医師の老後の作り方を具体的に記事にしていきたいと思います。

ありがとうございました。

NEXT>【実例】30代医師の老後資金の作り方