この記事は勤務医の厳しい手当・税金事情についてです。

勤務医の平均年収は1,200万だそうです!!

民間病院や大学病院、バイトなど働き方で前後しますがcareerPicksさんが詳しく説明してくれているの参考にしてください。

しかし、この年収1,000万前後は手当や助成が受けられないのに支払う税金が大きく、損をしていると感じやすい傾向にあります。

医師家庭あるあるかもですが「めっちゃ税金高!」「あれ?意外と貯金できてない?」「自動手当の所得制限に引っかかってる」と思ったことありませんか?

以下は勤務医の厳しい税金・手当事情について説明していきたいと思います。

今回は年収1200万前後の医師家庭を前提に説明していきますが、扶養家族の人数や控除額によって該当するかどうかは変わってきます。

計算式や基準額を細かく説明すると「えーーーい、めんどくさーい」ってなってしまうのでザックリ簡単に説明していきたいと思います。

目次

ここが辛いよ、医師の税金事情

納める税金(所得税)が高い

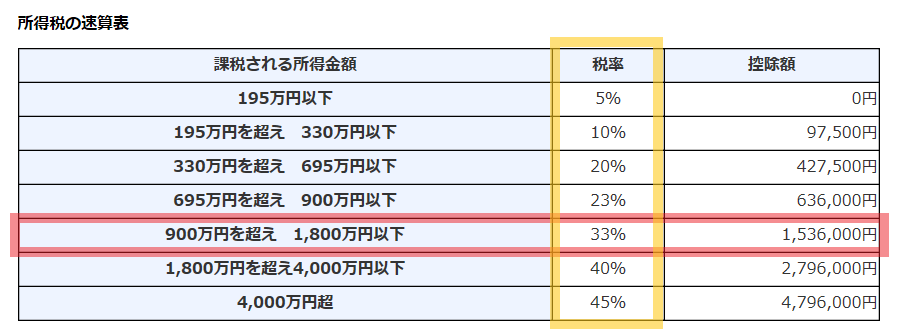

日本の所得税の決め方は累進課税です。

累進課税とは所得が上がるにつれ、税率がどんどん高くなっていく仕組みです。

上の表の税率を見ると年収が高くなるほど税率が高くなっています。これが累進課税です。

そして年収1,200万前後の勤務医の場合、33%(赤枠)になり高い傾向にあります。

控除や扶養家族の関係で一概には言えませんが…

また、所得税だけなく住民税や社会保険料も引かれることになり、それらを加味すると年収1,200万円の手取りは850万円前後になるそうです。

実際、勤務医×専業主婦の収入1200万円より世帯年収1200万(夫700万、妻500万)の方が手取りで考えると多くなります。

ボクシルマガジンさんの年収1200万の手取り額 | 割合・税金・住宅ローンまで徹底解説【生活水準】の記事をオススメします。

配偶者控除が適用されない

税制改正で2018年1月からの「配偶者控除」が変わりました。

配偶者控除とは、配偶者の収入(ここで言うと妻の収入)が一定額を下回っている場合、夫の税金の負担を軽くする制度です。

どう変わったかというと夫(世帯主)の年収が1,220万円を超えると配偶者控除の適応を受けれなくなりました。

今までは世帯主の年収要件はなく38万円の配偶者控除が適用がされていたので勤務医×専業主婦の家庭は約13万円の増税になりました。

38万(配偶者控除)×33%(所得税率)=12.54万の増税

2020年1月からの税制改正でさらに増税対象に

2020年1月からの税制改正で増税対象になります(泣)

令和2年分からなので2021年2月にする確定申告から適応になります。

どう変わるか結論から言うと、所得税の負担を軽減される「控除」の金額が変更され実質的に増税になります。

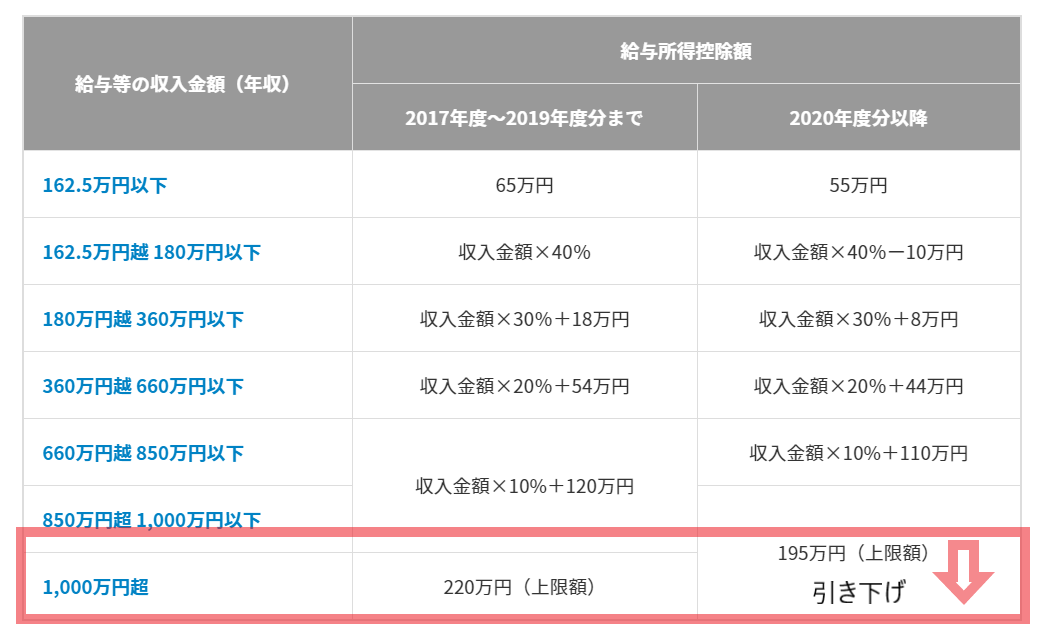

対象は年収850万円を超える会社員で1200万の医師も増税対象ということです。

もう少し詳しく説明していきますね。

「給与所得控除」が引き下げになり、「基礎控除」が引き上げになりました。

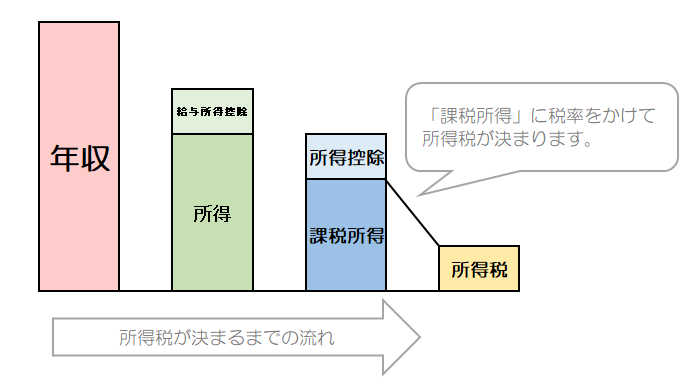

図は所得税が決まるまでの流れです。年収を元にして色々な計算を経て所得税が決まっていきます。

図でイメージするとこのような感じになります。

たしかに控除を多くすれば所得税は軽減されます。

しかし、「給与所得控除の引き下げ」と合わせると計算上年収850万円を分岐点に年収がそれ以上超える方は実質的に「所得税の増税」になります。

どれくらい増税になるかは年収1000万円の場合だと4.5万円ほどだそうです。

実際に所得税・住民税ではどれくらい変わるのかと言うと、年収900万円のケースでは約1万5,000円、950万円の場合は約3万円、1,000万円の場合は約4万5,000円の負担増となります。引用元:マイナビニュース

ただし、増税になる対象者で子育てや介護をしている人などの負担を減らすために、新しい所得控除として「所得金額調整控除」が設けられています。

- 本人が特別障害者

- 年齢23歳未満の扶養親族がいる

- 特別障害者を養っている家族がいる

方が対象で年収1,000万円以上は一律15万円の控除です。

所得税率33%の場合、約5万円の軽減になります。

ここが辛いよ、医師の手当事情

児童手当は5000円に

児童手当は中学校までの子供がいる家庭に支給される制度です。

年齢によって月10,000~15,000円が支給されます。

しかし、年収1,200万円の勤務医は所得制限以上で「特例給付」に該当するので児童1人につき月額5,000円の支給になってしまいます。

専業主婦世帯で児童が2人(=扶養親族等の数が3人)の場合は、所得制限限度額は736万円(収入額だと960万円)です。

扶養親族等の数が増えると限度額も引き上がります。

しかし、この「特例給付」は今のところ継続されていますが、今後は廃止になる話もあったりなかったり…。

高校授業料無償化は対象外

高校の授業料が無料になる制度ですが、これもまた所得制限があり年収1,200万円の勤務医の場合、授業料無償化の対象から外れる可能性があります。

基準は年収910万以上ある方は所得制限に引っかかる可能性があります。

※両親のうちどちらか一方が働き、高校生一人(16歳以上)、中学生一人の子供がいる世帯というモデルケースの場合

自治体によっては子供の医療費も自己負担あり

子供にかかる医療費の税負担軽減のための「子どもの医療費助成制度」により現在では子供の医療費の自己負担額の無料または一部負担の助成が行われています。

しかし、この医療費助成の制度も所得制限を設ける市区町村もあります。

ここは嬉しい、メリットもあるよ

「ふるさと納税」×「勤務医」の相性◎

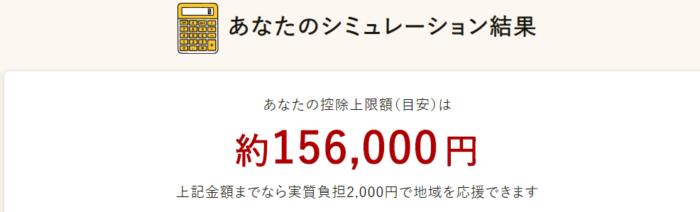

ふるさと納税は自己負担2,000円で応援したい自治体に寄付がすると、お礼品として治体から特産品や宿泊券などをもらえるとてもうれしい制度です。

税金の前払い制度なので、「2,000円で素敵な返礼品を頂ける制度」というイメージです。

ふるさと納税の寄付金額の上限は年収や控除で決まるので年収が高い人の方がよりたくさん寄付できる仕組みです。

年収1,000万円で子供がいる場合、

上限額は約15万円になります。

ちなみ返礼品は寄付額の3割ほどなので約45,000円の返礼品を頂ける仕組みです。

自己負担2,000円で45,000円分の返礼品を受取れるのはありがたい制度です。

また、楽天市場経由で買う場合、ポイント還元を加味すると自己負担2,000円は抹殺できるので楽天市場でのふるさと納税はオススメです。

保育料無償化は対象に

2019年10月から始まった「保育料無償化」。

幼稚園や認可保育園、認定こども園などを利用する3歳から5歳の子どもの利用料が無償化される制度です。

幼稚園は3歳になった日から、保育園は3歳児クラス(3歳になった次の4月から)から、無償化の対象になります。

保育料無償化の制度では、3歳~5歳の子どもに関しては、所得による制限は設けられておらず、どの所得の家庭の子どもでも無償化の対象になることができます!

国の方針だから仕方ない

少子高齢化・年金問題など様々な課題がある日本ですが、やはり今後も増税や社会保険料の増加は避けては通れません。

子どもに関する手当も自分たちでどうにかできるんだから手当は制限します、大きな格差をなくすためにたくさん稼いでいる人は、少しばかり低い人よりも多めに負担して下さいねということなんですが…。

年収が高いのは高いなりの苦労(多忙、命を扱う場なので精神的ストレスなどリスクを負ってる等)があるのになんてこったとつい思ってしまいます・・・・。

まとめ

以上が勤務医の平均年収1,200万円を仮定した場合の税金・手当事情です。

✓累進課税により所得税が高い

✓税制改正の影響で増税対象になりやすい

✓子供にかかる手当や助成で所得制限の対象になりやすい

このように年収1,000万前後は手当や助成が受けられないのに支払う税金が大きく、損をしていると感じやすい傾向にあります。

しかし、国の制度上この事実は変えられないので控除を活用した節税など取り組む必要があると思います。

OBC360°HPより

OBC360°HPより