この記事は節税効果を加味した貯蓄型生命保険の実態となぜ解約したのか?具体的な考え方の記事です。

✓貯蓄型の生命保険に入っている方

✓「お医者さんだと節税になりますよ」と言って保険加入した方

✓この保険って実際増えるの?と思っている方

✓保険解約するにも「1回入ったからもったいない」と思っている方

固定費の削減方法のひとつとして「保険の見直し」です。

保険に入っていますか?ショッピングモールの中の保険代理店に行ったことありませんか?

理由は様々ですが、多くは結婚したから、子供が産まれたからなどで加入されていると思います。

当時の私はそうでした。

しかし、自分で色々家計管理や資産運用を始めて「保険と投資は分けて考えなきゃ効率が悪い」と知りました。

心のどこかでは「一回入った保険だしもったいない」など理由をつけて過ごしてきましたが、先日思い切って解約をしました!!!!

今回は節税効果を加味した保険の実態と解約までの考え方を記事にしていこうと思います。

目次

保険を見直すまでの流れ

加入している保険の実態や解約の検討をするためには以下のSTEPを踏むのが良いです。

STEP1.加入している保険の把握

STEP2.保険にこのまま入り続けた場合(パターン➀)

STEP3.保険を解約して別の方法で資産形成した場合(パターン②)

STEP4.パターン①②の比較

STEP1.加入している保険の把握をしましょう

まずはどんな保険に加入したのか確認しましょう。

チェックするポイントは以下です。加入した時の設計書と保険証券を見れば良いと思います。

- 保険の種類(円建てor外貨建て、固定金利or変動金利)

- 死亡保険金や解約返戻金の有無

- 払込年数と保険料

- 受取時期と受取金額

- なぜこの保険に入ったのか?

我が家の場合・・・・

- 円建て、固定金利の低解約返戻型終身保険

- 死亡保障500万、解約返戻金あり

- 30年間、108,810円の年払い

- 65歳の時に解約した場合4,041,500円受け取り

- 死亡保険金→葬儀代、残った家族の生活費の一部。解約返戻金→老後の資金

※変動金利や外貨建てだと保険料や受取金が変わって試算しづらい可能性があります。

STEP2.本当に増えるの?節税効果を加味した利回り

次にSTEP1の情報を元に節税効果を加味した本当の利回りを計算します。

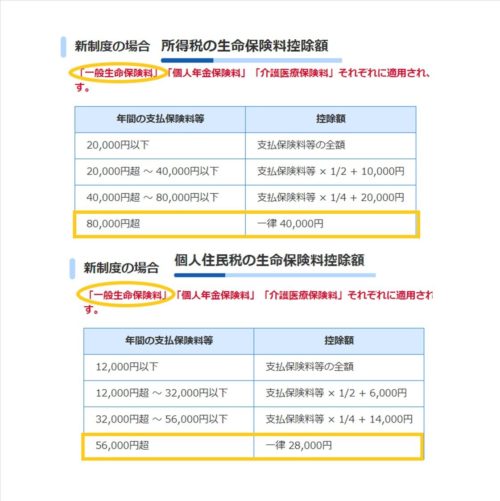

ExcelのIRR関数というもの活用します。

まずは、この動画をおすすめします。とってもわかりやすいです。

入力する項目は

- 年数

- 保険料

- 節税額

- 受取金額

我が家の場合…

- 30年

- 108,810円

- 16,000円

- 4,041,500円(65歳で解約して解約返戻金をもらうと仮定)

保険料や受取金額は各々違いますが、医師という職業を踏まえ、節税額は詳しく説明していきますね。

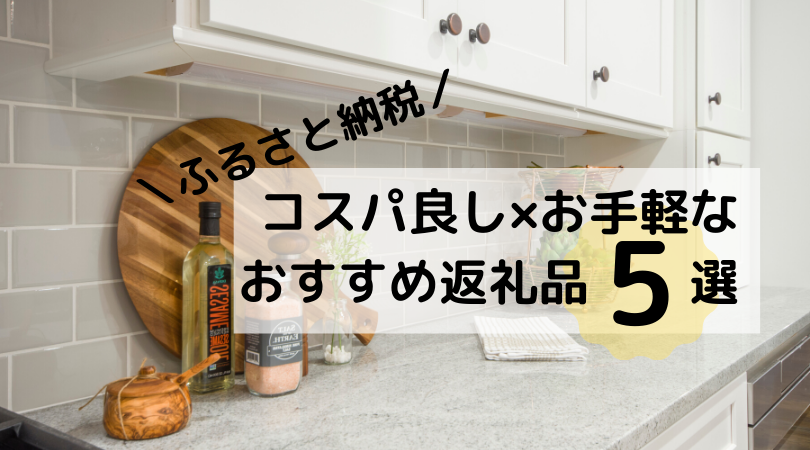

どうして年間の節税額が16,000円になったかというと、

・所得税:40,000円×33%=13,200円

・住民税:28,000円×10%=2,800円

→所得税+住民税=16,000円になります。

①所得税=控除金額×所得税率

※医師の平均年収だと所得税率は33%の事が多いです。

②住民税=控除金額×10%

※住民税の税金10%は一律です

①+②=節税額

「生命保険料控除」の控除額は加入時期や払込金額によって違います。詳しくはオリックス生命HPがわかりやすかったので参考にしてください。

以上を元にエクセルでIRR関数を入力すると

になり、利回りは1.86%になりました。

要するにこの保険は利回り1.86%の投資商品付きの生命保険ということになります。

STEP3.思い切って解約した場合どうする?

次はこの保険を解約して自分で運用した場合どうなるか検証していきますね。

今やめた場合おおよその解約返戻金は30万です。これを原資にして保険料分を月々積立投資して同じ条件でシュミレーションをしてみました。

結果は、保険より自分で運用した方が5年ほど早く受取金額に到達しました。

STEP4.解約するかどうか考えるポイント

シュミレーションした後は考察です。考察ポイントは以下です。

- 利回りの比較。政府はインフレ率2%を目標にしています。>2%であれば資産の目減りなし、<2%であれば資産が目減りする可能性あり。あくまでも可能性ですが…。

- 解約して運用した場合と保険に入り続けた場合運用だけでみたらどうか

- 当初の目的の検討

- 流動性

我が家の場合・・・・

- 利回り1.86%というとインフレ率2%より低い。長い目でみるとインフレに負けて資産が目減りしてしまう可能性がある。

- 運用だけでみると解約して自分で運用した方が増える可能性はある。

- 死亡保障に対しては、現在の総資産的に葬儀代は賄えそう。また、残った家族への生活費は他で定期保険に加入している。→当初の加入目的がなくなった

- 加入したままだと流動性が悪い。

以上より我が家の場合はこの保険は不要ということがわかりました。

まとめ

以上が貯蓄型の保険の実態でした。今回は解約に至りましたが、年齢や保険内容によっては様々なのでよく検討することをオススメします。

この一件で「保険は保険。投資は投資。」と分けて考える事を痛感しました。

めんどくさい作業ですが上記のSTEPをこなすことで確実に保険の真の姿が見えてくると思います。

最後までありがとうございました。